кризис и драмы — Авторевю

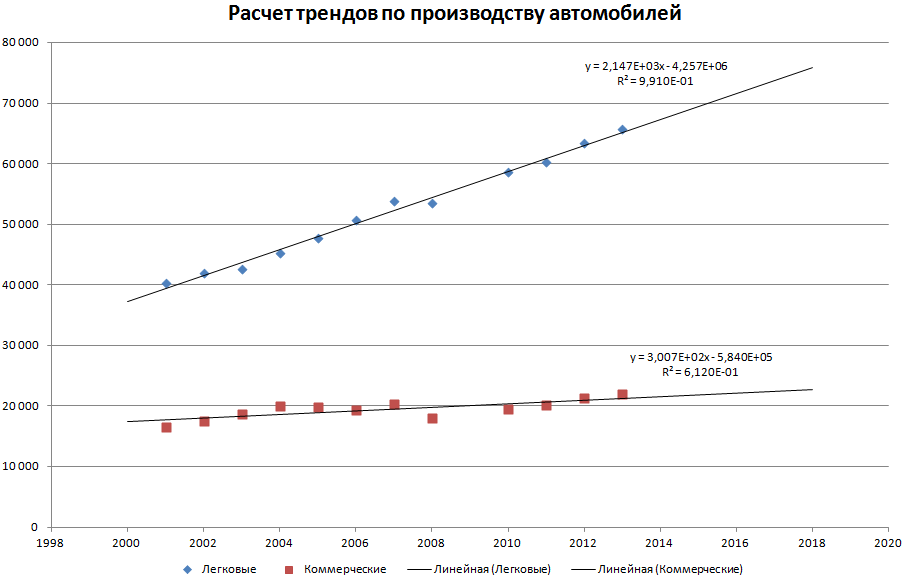

В 2020 году производство легковых автомобилей в России сократилось на 17%, тогда как рынок просел лишь на 8%. Но не только этими сухими цифрами жил наш автопром во время пандемии.

Прошлый год оказался непростым для автомобильной промышленности по всему миру. Карантин и остановка сборочных заводов еще полбеды. Даже когда к лету автопроизводители снова начали запускать конвейеры, они столкнулись с нехваткой комплектующих, поставкой которых занимались смежники (в основном китайские). Особенно остро встала проблема с микрочипами, из-за недостатка которых многие автозаводы вынуждены сдерживать объем производства, хотя свою лепту в дефицит внес и сильный пожар, случившийся в октябре на японском заводе микросхем Asahi Kasei Microdevices (AKM).

Зависимость от мировых поставщиков аукнулась и российскому автопрому, который не поспевал за восстановлением спроса и спровоцировал дефицит новых автомобилей на рынке.

Крупнейшим производителем в России остается АВТОВАЗ, но в прошлом году он был загружен менее чем на треть: на 950-тысячных мощностях сделано только 302 тысячи машин. Невысока и степень загрузки дочерних предприятий «Лада Ижевск» (47%) и «Лада Запад Тольятти» (21%), то есть бывшего СП GM-АВТОВАЗ, которое выпускает Ниву.

Большинство «иномарочных» заводов в минувшем году занималось лишь плановой модернизацией производства. Например, на московском предприятии Renault автоматизирована сварка боковин кузова: новый пост включает 15 сварочных роботов, четырех роботов-переносчиков и двух роботов, ответственных за смену оснастки. Калининградский Автотор расширил гамму CKD-моделей, выпускаемых со сваркой и окраской кузовов: теперь в нее входят не только автомобили Kia (Cerato, Soul и Seltos), но и седан Hyundai Sonata.

Тульский завод Haval вскочил на подножку уходящего поезда и осенью все же заключил cпециальный инвестиционный контракт (СПИК) с Минпромторгом, хотя заявка была подана еще в 2019 году. Напомним, условия этого контракта обговариваются индивидуально с каждым подписантом и не афишируются — известно лишь, что Haval взял на себя обязательства по локализации двигателей, коробок передач и электронных блоков, а уже в ноябре под Тулой началось строительство моторного завода мощностью 80 тысяч двигателей в год.

Сколько автомобилей производят в России: полная статистика 2019 года

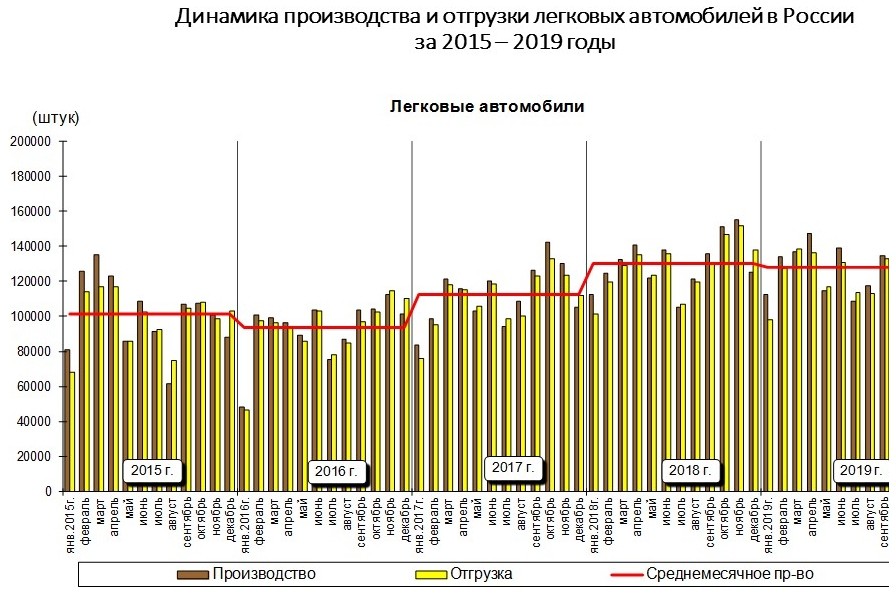

В прошлом году российские заводы сделали 1 549 414 легковых и лёгких коммерческих автомобилей, что на 3% меньше, чем годом ранее. Падение по итогам этого года, вероятно, окажется гораздо более заметным.

Крупнейшим предприятием страны остаётся Волжский автозавод: он выпустил 355 тысяч автомобилей под марками «Лада», «Датсун» и «Рено». Ещё 128 тысяч «Вест» сделали в Ижевске. При этом загрузка тольяттинского автогиганта — лишь 37% от плановой мощности.

Ещё 128 тысяч «Вест» сделали в Ижевске. При этом загрузка тольяттинского автогиганта — лишь 37% от плановой мощности.

Петербургский завод «Хендэ», работающий в полную силу, произвёл 245 тысяч машин при плановой мощности 230 тысяч автомобилей в год. Тройку крупнейших предприятий замыкает калининградский «Автотор», выпустивший 212 тысяч машин под марками Hyundai, Kia, Genesis, BMW, FAW, Foton и Chery.

В конце прошлого года в России возобновилось производство «Опелей»: на заводе в Калуге начали делать минивэны Zafira Life

В течение прошлого года в России начали работу два новых автозавода: Haval в Тульской области и Mercedes-Benz в Московской области. Остановили свои конвейеры предприятия «Дервейс», «Ставрополь-Авто» и ЛМЗ — все они занимались сборкой китайских машин. «Форд» закрыл свои заводы во Всеволжске и Набережных Челнах, оставив только производство коммерческой модели Transit в Елабуге.

Производство легковых и лёгких коммерческих автомобилей на российских заводах в 2019 году

- Предприятие

- Объём выпуска, шт.

- Динамика, %

- АвтоВАЗ (Тольятти)

- 354 824

- −5

- Hyundai (С.-Петербург)

- 245 000

- −1

- Автотор (Калининград)

- 212 305

- +5

- Volkswagen (Калуга)

- 151 593

- Лада Ижевск (Ижевск)

- 128 487

- 0

- Renault (Москва)

- 100 336

- +3

- Toyota (С.-Петербург)

- 74 800

- +2

- ГАЗ (Нижний Новгород)

- 64 265

- +14

- Nissan (С.-Петербург)

- 52 339

- −7

- УАЗ (Ульяновск)

- 41 922

- −6

- РСМА (Калуга)

- 40 434

- +6

- Sollers (Владивосток)

- 32 787

- GM-АвтоВАЗ (Тольятти)

- 20 182

- −37

- Ford Sollers (Елабуга)

- 8 377

- −52

- Ford Sollers (Всеволжск)

- 6 383

- −58

- Haval (Тула)

- 6 084

- —

- Чеченавто (Аргун)

- 5 027

- −16

- Daimler (Московская область)

- 3 155

- —

- Ford Sollers (Набережные Челны)

- 814

- −85

- ЛМЗ (Липецк)

- 241

- −9

- Супер-Авто (Тольятти)

- 59

- −74

- Derways (Черкесск)

- 0

- —

- Ставрополь Авто (Михайловск)

- 0

- —

30 марта все российские автозаводы остановили производство в соответствии с распоряжением властей для борьбы с распространением коронавируса в России. Когда работа возобновится в прежнем режиме — пока неизвестно. Однако даже если все ограничения вскоре снимут, спрос на новые автомобили вряд ли вернётся на прежний уровень из-за роста цен и падения реальных доходов.

Когда работа возобновится в прежнем режиме — пока неизвестно. Однако даже если все ограничения вскоре снимут, спрос на новые автомобили вряд ли вернётся на прежний уровень из-за роста цен и падения реальных доходов.

• Это было интересно? Подпишитесь на наш телеграм-канал — там есть наши новости, рассказы про интересные машины и фотографии с курьёзами.

Подпишитесь на наши аккаунты

Российский рынок легковых автомобилей

АКТУАЛЬНОСТЬ ДАННЫХ:

2021 г., ежемесячно

Исторические данные:

2020, 2019, 2018, 2017, 2016, 2015, 2014, 2013, 2012, 2011, 2010, 2009, 2008

Маркетинговое агентство Russian Automotive Market Research ежемесячно осуществляет мониторинг рынка автомобилей в России.

База данных «Рынок автомобилей в России» содержит информацию о продажах новых и подержанных транспортных средств за отчетный месяц и за период с начала года по отчетный месяц. Анализ рынка автомобилей осуществляется по всей территории России в разбивке на федеральные округа, экономические территории, регионы, города, населенные пункты.

Russian Automotive Market Research регулярно дополняет свои базы данных оперативной информацией.

База «Рынок автобусов» дополнена следующей информацией: количество сидячих и стоячих мест в автобусах, объем багажного отсека, количество дверей, наличие кондиционера, уровень пола, двигатель и его экологический класс и др.

База «Рынок грузовых автомобилей» дополнена информацией о моделях автокранов и кранов манипуляторов

Для прицепной техники в кузове цистерна появилась информация о назначении, количестве отсеков, а также о материале и габаритах цистерны (длина, ширина, высота).

В базе «Рынок самосвальных прицепов и полуприцепов» появились поля назначение, тип разгрузки, емкость (объем) кузова, количество осей, материал кузова, габариты (длина, ширина, высота).

База данных отражает структуру автомобильного рынка по всем типам транспортных средств:

- Легковые автомобили

- Грузовые автомобили и спецтехника

- LCV

- Автобусы

- Прицепная техника

База данных по российскому автомобильному рынку включает в себя данные по:

- Марке, модели и модификации автомобиля

- Стране происхождения бренда

- Стране производства транспортного средства

- Техническим характеристикам автомобиля (тип двигателя, трансмиссии, колесная формула и т.

д.)

д.) - Типу владения транспортным средством

- Другим характеристикам

Анализ рынка автомобилей будет полезен:

- ОЕМ

- Лизинговым компаниям

- Страховым компаниям

- Производителям компонентов и запчастей

- Оптовым компаниям по продаже запчастей

- Поставщикам телематических услуг

- Производителям надстроек

- Маркетинговым агентствам

- Дилерам

- Банкам

- Др.

База данных «Рынок автомобилей в России» позволяет проводить комплексный анализ автомобильного рынка:

- Определить объемы российского рынка автомобилей

- Отслеживать динамику продаж новых автомобилей и автомобилей с пробегом

- Получать исчерпывающую информацию об автомобилях любого региона или города России

- Изучать спрос на определенные автомобили

- Оценить плотность конкуренции на рынке

- Выполнять обзор любых сегментов рынка

- Быть в курсе последних тенденций на рынке

База данных предоставляется в формате Excel, Access, MS SQL, CSV.

Другие исследования:

>> Рынок корпоративных автомобилей в России

>> Рынок автомобилей в Республике Казахстан

>> Рынок автомобилей в Республике Беларусь

какие машины собирают в регионе и как развивается отрасль

Россия. Москва. 20 июня 2017 года. Во вторник губернатор Московской области Андрей Воробьев совместно с министром промышленности и торговли Российской Федерации Денисом Мантуровым приняли участие в закладке камня на месте будущего завода Mercedes-Benz в индустриальном парке «Есипово». Осипова Анастасия/ РИАМО

Источник: РИАМО , Анастасия ОсиповаРазвитие автомобильных производств в регионе – одно из важнейших экономических и инвестиционных направлений для Московской области. Новые заводы позволяют организовать сотни рабочих мест, способствуют повышению бизнес-престижа Подмосковья. В настоящий момент в Московской области строится крупный автомобильный завод немецкого автопроизводителя Mercedes-Benz, есть планы по локализации производства японских грузовиков Hino. О том, какие автопроизводства работают в Подмосковье и когда сойдут с конвейера первые машины на новых заводах, читайте в материале портала mosreg.ru.

Новые заводы позволяют организовать сотни рабочих мест, способствуют повышению бизнес-престижа Подмосковья. В настоящий момент в Московской области строится крупный автомобильный завод немецкого автопроизводителя Mercedes-Benz, есть планы по локализации производства японских грузовиков Hino. О том, какие автопроизводства работают в Подмосковье и когда сойдут с конвейера первые машины на новых заводах, читайте в материале портала mosreg.ru.

Завод Mercedes-Benz

Источник:

РИАМО, Анастасия Осипова

Строительство нового завода, который планирует выпускать автомобили Mercedes-Benz, началось в июне 2017 года. В качестве площадки был выбран индустриальный парк «Есипово» на территории Солнечногорского района. Соответствующее соглашение было подписано между правительством РФ, компанией «Мерседес-Бенц Рус», правительством Подмосковья и концерном «Даймлер АГ». Первые машины должны сойти с конвейера в 2019 году. Сначала будут выпускаться седаны E-класса, затем – внедорожники GLE, GLC и GLS. Инвестиции в этот проект превысят 250 миллионов евро.

Первые машины должны сойти с конвейера в 2019 году. Сначала будут выпускаться седаны E-класса, затем – внедорожники GLE, GLC и GLS. Инвестиции в этот проект превысят 250 миллионов евро.

Значение этого производства для региона отдельно отметил исполняющий обязанности генерального директора Корпорации развития Московской области Кирилл Бычков в интервью порталу mosreg.ru. По его словам, это знаковый проект, который станет сигналом для инвесторов о том, что в регионе созданы все необходимые условия для стабильного развития бизнеса.

Немаловажно и то, что другие российские компании смогут стать контрагентами данного проекта, обеспечив собственное развитие и увеличение прибыли. Для предприятия будут подготовлены высококвалифицированные специалисты.

Завод Hino

Источник:

Фотобанк Московской области, Денис Трудников

Японский автоконцерн Hino приступит к строительству завода по производству грузовиков в подмосковных Химках весной 2018 года. Локация производства связана с близостью федеральной трассы и аэропорта «Шереметьево». Планируется, что уже в середине 2019 года с конвейера сойдут первые машины. Проект предполагает выпуск мало- и среднетоннажных грузовиков массой 3,5, 7,5, 12 и 18 тонн. Реализовывать его будет компания «Хино моторс сэйлс» (дистрибьютор Hino в России), принадлежащая японским Hino Motors и Mitsui & Co.

Локация производства связана с близостью федеральной трассы и аэропорта «Шереметьево». Планируется, что уже в середине 2019 года с конвейера сойдут первые машины. Проект предполагает выпуск мало- и среднетоннажных грузовиков массой 3,5, 7,5, 12 и 18 тонн. Реализовывать его будет компания «Хино моторс сэйлс» (дистрибьютор Hino в России), принадлежащая японским Hino Motors и Mitsui & Co.

На заводе будет создано 50 новых рабочих мест. Сравнительно небольшое количество персонала объясняется высоким уровнем автоматизации производства. Планируемая мощность составляет 2 тысячи автомобилей в год. По словам заместителя председателя правительства Московской области – министра инвестиций и инноваций Московской области Дениса Буцаева, часть произведенных на заводе автомобилей пойдет на экспорт. При необходимости производство может быть расширено.

Автобусный завод в Ликино-Дулеве

Производство автобусов на Ликинском автобусном заводе (ЛиАЗ) в Орехово-Зуевском районе

Источник: Министерство транспорта и дорожной инфраструктуры Московской области Ликинский автобусный завод (ЛиАЗ), расположенный в городе Ликино-Дулево Орехово-Зуевского района, – один из крупнейших в России производителей автобусов, выпуск которых начался здесь в 1959 году.

Данный завод является лидером на российском рынке и занимает почти 50% российского сегмента автобусов большого и особо большого классов. Стратегическими заказчиками являются Москва, Санкт-Петербург, Нижний Новгород и Самара.

Производимые заводом автобусы имеют высокий уровень экологичности – «Евро-4» и «Евро-5». Также здесь налажен выпуск техники на газовом топливе, чей экологический класс приближен к европейскому стандарту «Евро-6». Более того, завод производит технологичные гибридные автобусы, а также автобусы с низким полом, адаптированные для перевозки людей с ограниченными возможностями. При проведении зимних Олимпийских игр в Сочи были задействованы, в том числе, и автобусы Ликинского завода.

Другие автопроизводства

Пожарный пожароопасный сезон лес машина

Источник: ©, пресс-служба вице-губернатора Московской области Дмитрия Пестова Еще одно автопроизводство на территории Московской области – ПАО «Серпуховский автомобильный завод» («СеАЗ»), расположенный в городском округе Серпухов. До 2010 года предприятие специализировалось на производстве и реализации автомобилей «Ока». Сейчас завод производит запчасти к этим автомобилям. Также в Подмосковье в Раменском районе расположен завод ООО «ИМС», осуществляющий комплексную сборку внедорожников Great Wall.

До 2010 года предприятие специализировалось на производстве и реализации автомобилей «Ока». Сейчас завод производит запчасти к этим автомобилям. Также в Подмосковье в Раменском районе расположен завод ООО «ИМС», осуществляющий комплексную сборку внедорожников Great Wall. Кроме того, на территории городского округа Мытищи размещается ООО «Мытищинский приборостроительный завод», который занимается выпуском спецавтомобилей – мобильных лабораторий, техники для МЧС и силовых структур, передвижных мастерских, мобильных вагон-домов, изотермических фургонов и другой техники.

Можно также выделить предприятия по производству бронеавтомобилей в Реутове, эвакуаторов в Подольске, прицепов в Ступине. Кроме того, в деревне Давыдово Орехово-Зуевского района налажено производство шин Michelin.

Иван Пышечкин

Статистика и факты о мировой автомобильной промышленности

Глобальное производство и продажи автомобилей.

Согласно прогнозам 2014 года в мире будет продано 72 миллиона 200 тысяч новых автомобилей. Наряду с Китаем авторынок в США останется самым крупным из всех в мире. США стали одним из ключевых автомобильных рынков в мире еще в начале 20 века, когда компания Ford впервые представила публике свой серийный автомобиль Ford Model T. Основная масса автомобилей во всем мире производится такими автомобильными компаниями как, Toyota, Volkswagen и General Motors. Они являются мировыми лидерами по количеству всех производимых и произведенных когда либо в мире автотранспортных средств.

Наряду с Китаем авторынок в США останется самым крупным из всех в мире. США стали одним из ключевых автомобильных рынков в мире еще в начале 20 века, когда компания Ford впервые представила публике свой серийный автомобиль Ford Model T. Основная масса автомобилей во всем мире производится такими автомобильными компаниями как, Toyota, Volkswagen и General Motors. Они являются мировыми лидерами по количеству всех производимых и произведенных когда либо в мире автотранспортных средств.

Основными поставщиками автомобилей на мировой рынок являются компании: Bosch, Continental, Denso и Bridgestone. В течение ближайшего десятилетия специалистами прогнозируется бурный рост автопромышленности в развивающихся странах. Спрос на автомобили в таких странах, как Китай, Индия и Россия может достигнуть уровня развитых государств. Так, по некоторым прогнозам, Российский авторынок к 2018 году может стать самым крупным во всей Европе.

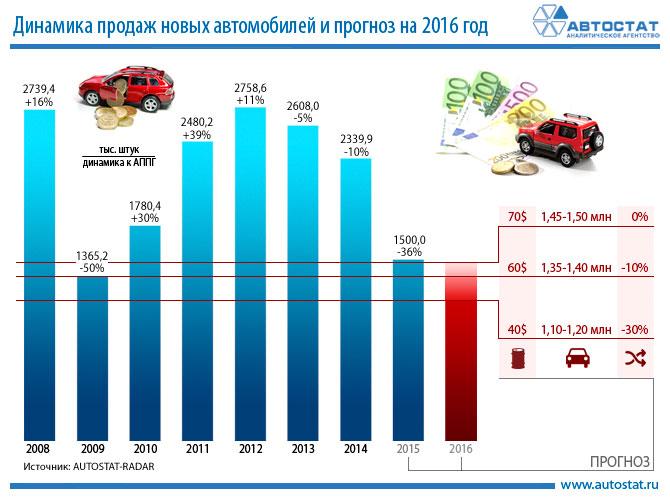

Статистика продаж автомобилей в РФ

Также ожидается, что в Китае и в Индии продажи новых легковых автомобилей удвоятся.

Рост продаж в развивающих странах связан не только с увеличением благосостояния населения, но и благодаря увеличению спроса на все новые автомобили, и все это за счет увеличения подключений к глобальной сети интернета. К примеру, в данный момент в развитых странах отмечается бурный рост онлайн продаж новых автомобилей.

Так по итогу 2013 года в мире через интернет сеть было продано около 8 млн. 200 тыс. автомобилей. Китай и Индия сегодня активно подключают свои удаленные регионы к всемирной интернет паутине. Благодаря развитию интернета в развивающихся странах прогнозируется, что уровень глобальных онлайн продаж новых автотранспортных средств к 2018 году составит 39,5 млн. единиц (штук).

Предлагаем нашим читателям ознакомиться с различной статистикой и с ее фактами мировой автомобильной промышленности. Из этих данных можно узнаеть: сколько конкретно автомобилей было произведено в прошлые годы в общем мировом масштабе, сколько было продано новых легковых и грузовых автомобилей, а также, на сколько выросли продажи новых автомобилей в глобальном мировом масштабе в 2013 году, если эти данные сравнить с предыдущим 2012 годом, ну и еще многое другое.

*Количество проданных автомобилей по странам мира на 1000 жителей.

**Среднее количество проданных автомобилей в мире на 1000 жителей в 2012 году составило 170 ед. (штук).

Прежде чем перейти к статистике мировых продаж автомобилей, нам хотелось бы обратить Ваше внимание на следующее, а именно на то, что не во всех странах мира в данное время наблюдается стагнация автомобильного рынка. В отличие от той же Европы, где продажи только в этом году должны вернуться на докризисный уровень, а также и в России, где рынок уже больше года находится в упадочном состоянии, в таких странах, как Китай, Индия, Индонезия и Малайзия сегодня наблюдается бурный рост продаж и производства серийных новых автомобилей. За последнее 7 лет уровень продаж новых машин в Азиатских странах практически удвоился.

Какова доля кроссоверов в городах РФ

Поэтому многие автопроизводители стали смещать свой акцент продаж и производства в сторону Азиатских государств. Так например, всем известная компания Ford в будующем рассчитывает, что через каких-то 4 — 5 лет процентов (40%) сорок всех годовых продаж новых автомобилей Форд будет приходиться на долю Азиатских рынков.

Так например, всем известная компания Ford в будующем рассчитывает, что через каких-то 4 — 5 лет процентов (40%) сорок всех годовых продаж новых автомобилей Форд будет приходиться на долю Азиатских рынков.

Ожидается, что все автопроизводители будут практически беспрецедентно проводить инвестиционные программы для развития автомобилестроения и выпуску новых автомобилей не только в сегодняшнем Китае, но и в Азиатских государствах, а также во многих других развивающихся странах, где, по мнению специалистов многих автомобильных брендов, рынок новых автомашин будет выглядеть довольно привлекательно в течении ближайших 20 лет.

Содержание допустимого уровня алкоголя в крови по странам мира

Все данные были взяты из открытых источников доступных в сети интернет.

Мировое производство автомобилей по странам.

(Статистика)

| Страны | 2012 | 2013 | % динамика |

| ЕВРОПА | 19 826 215 | 19 726 405 | -0,5% |

| — Еврпейский союз 27 стран | 16 238 031 | 16 183 846 | -0,3% |

| — ЕВРОПЕЙСКИЙ СОЮЗ 15 стран | 12 791 171 | 12 765 526 | -0,2% |

| Союз Австралия/Германия | 0 | 0 | |

| Союз Австрия / Япония | 0 | 0 | |

| Союз Бельгия / Германия | -76 420 | -70 100 | -8,3% |

| Союз Италия / Германия | -5 400 | -5 300 | -1,9% |

| Союз Португалия / Япония | -7 071 | -6 084 | -14,0% |

| Союз Португалия / Испания | 0 | 0 | |

| АВСТРИЯ | 142 662 | 171 220 | +20,0% |

| БЕЛЬГИЯ | 538 308 | 480 164 | -10,8% |

| ФИНЛЯНДИЯ | 2 900 | 3 330 | +14,8% |

ФРАНЦИЯ *** НА 2011 ГОД, ЛЕГК. И КОМ.. И КОМ.. |

1 967 765 | 1 740 000 | -11,6% |

| ГЕРМАНИЯ — НА 2012 ГОД, ЛЕГК. И КОМ. | 5 649 260 | 5 718 222 | +1,2% |

| ИТАЛИЯ | 671 768 | 658 207 | -2,0% |

| ГОЛЛАНДИЯ — НА 2013 ГОД, ЛЕГК. АВТО | 24 895 | 0 | -100,0% |

| ПОРТУГАЛИЯ | 163 566 | 154 016 | -5,8% |

| ИСПАНИЯ | 1 979 179 | 2 163 338 | +9,3% |

| ШВЕЦИЯ(1) *** НА 2011 ГОД, ЛЕГК. АВТО | 162 814 | 161 080 | -1,1% |

| АНГЛИЯ | 1 576 945 | 1 597 433 | +1,3% |

| — Европейский союз Новые страны | 3 446 860 | 3 418 320 | -0,8% |

| Союз Словакия / Чешская республика | 0 | ||

| Союз Словакия / Германия | 0 | 0 | |

| ЧЕШСКАЯ РЕСПУБЛИКА | 1 178 995 | 1 132 931 | -3,9% |

| ВЕНГРИЯ | 217 840 | 222 400 | +2,1% |

| ПОЛЬША | 654 756 | 583 258 | -10,9% |

| РУМЫНИЯ | 337 765 | 410 997 | +21,7% |

| СЛОВАКИЯ | 926 555 | 975 000 | +5,2% |

| СЛОВЕНИЯ | 130 949 | 93 734 | -28,4% |

| — ДРУГИЕ СТРАНЫ ЕВРОПЫ | 2 515 206 | 2 417 025 | -3,9% |

| СЕРБИЯ | 11 032 | 10 905 | -1,2% |

| СНГ | 2 504 174 | 2 406 120 | -3,9% |

| СОЮЗ Украина / мир | 0 | 0 | |

| РОССИЯ | 2 233 103 | 2 175 311 | -2,6% |

| БЕЛАРУСЬ | 30 610 | 25 600 | -16,4% |

| УКРАИНА | 76 281 | 50 449 | -33,9% |

| УЗБЕКИСТАН | 164 180 | 154 760 | -5,7% |

| ТУРЦИЯ | 1 072 978 | 1 125 534 | +4,9% |

| АМЕРИКА | 20 086 458 | 21 136 313 | +5,2% |

| — НАФТА | 15 797 804 | 16 478 103 | +4,3% |

| КАНАДА | 2 463 364 | 2 379 806 | -3,4% |

| МЕКСИКА | 3 001 814 | 3 052 395 | +1,7% |

| США | 10 332 626 | 11 045 902 | +6,9% |

| — ЮЖНАЯ АМЕРИКА | 4 288 654 | 4 658 210 | +8,6% |

| Союз Венесуэла / Мир | -77 440 | -44 190 | -42,9% |

| АРГЕНТИНА | 764 495 | 791 007 | +3,5% |

| БРАЗИЛИЯ | 3 402 508 | 3 740 418 | +9,9% |

| ЧИЛИ | 0 | 0 | |

| КОЛУМБИЯ | 70 686 | 74 900 | +6,0% |

| ЭКВАДОР | 24 322 | 24 322 | +0,0% |

| ПЕРУ | 0 | 0 | |

| УРУГВАЙ | 0 | 0 | |

| ВЕНЕСУЭЛА | 104 083 | 71 753 | -31,1% |

| АЗИЯ И ОКЕАНИЯ | 43 709 131 | 45 800 878 | +4,8% |

| Союз Азия / Мир | 0 | 0 | |

| Союз Китай / Мир | -127 610 | -148 710 | +16,5% |

| Союз Тайланд / Мир | 0 | 0 | |

| АВСТРАЛИЯ | 226 502 | 215 926 | -4,7% |

| КИТАЙ | 19 271 808 | 22 116 825 | +14,8% |

| ИНДИЯ | 4 174 713 | 3 880 938 | -7,0% |

| ИНДОНЕЗИЯ | 1 065 557 | 1 208 211 | +13,4% |

| ИРАН | 1 000 089 | 743 680 | -25,6% |

| ЯПОНИЯ | 9 943 077 | 9 630 070 | -3,1% |

| МАЛАЗИЯ | 569 620 | 601 407 | +5,6% |

| ПАКИСТАН | 159 599 | 142 145 | -10,9% |

| ФИЛИППИНЫ | 55 360 | 52 260 | -5,6% |

| ЮЖНАЯ КОРЕЯ | 4 561 766 | 4 521 429 | -0,9% |

| ТАЙВАНЬ | 339 038 | 338 720 | -0,1% |

| ТАЙЛАНД | 2 429 142 | 2 457 057 | +1,1% |

| ВЬЕТНАМ | 40 470 | 40 920 | +1,1% |

| АФРИКА | 586 396 | 636 519 | +8,5% |

| Союз Египет / Мир | -17 800 | -12 210 | -31,4% |

| Союз Южная Африка / Мир | -106 220 | -109 455 | +3,0% |

| БОТСВАНА | 0 | 0 | |

| ЕГИПЕТ | 56 480 | 39 050 | -30,9% |

| КЕНИЯ | 3 080 | 3 080 | +0,0% |

| ЛИВИЯ | 0 | 0 | |

| МОРРОКО | 108 743 | 167 452 | +54,0% |

| НИГЕРИЯ | 0 | 0 | |

| ЮЖНАЯ АФРИКА | 539 424 | 545 913 | +1,2% |

| СУДАН | 0 | 0 | |

| ТУНИС | 1 860 | 1 860 | +0,0% |

| ЗИМБАБВА | 829 | 829 | +0,0% |

| ДРУГИЕ | 0 | 0 | |

| ИТОГ | 84 208 200 | 87 300 115 | +3,7% |

* Данные OICA

**(1) В статистику включены все автомобили произведенные на территории Швеции, в том числе и марки автомобилей Volvo, за исключением коммерческих автомашин Volvo, которые произведены в других странах.

*** С 2011 года некоторые страны Европы не предоставляют своих официальных данных о производстве коммерческого автотранспорта.

Статистика продаж и регистраций новых автомобилей по всему миру.

(Продажи новых автомобилей по всем странам мира)

| РЕГИОН/СТРАНА | 2010 | 2011 | 2012 | 2013 |

| ЕВРОПА | 18 808 302 | 19 739 761 | 18 665 874 | 18 282 465 |

| EU 27 стран + EFTA | 15 622 673 | 15 618 244 | 14 325 374 | 14 094 984 |

| EU 15 стран + EFTA | 14 696 720 | 14 683 816 | 13 420 004 | 13 181 878 |

| АВСТРИЯ | 362 564 | 396 655 | 374 829 | 357 179 |

| БЕЛЬГИЯ | 607 497 | 643 511 | 550 519 | 547 904 |

| ДАНИЯ | 173 566 | 198 518 | 199 147 | 210 947 |

| ФИНЛЯНДИЯ | 126 396 | 144 425 | 126 505 | 117 363 |

| ФРАНЦИЯ | 2 708 884 | 2 687 052 | 2 331 731 | 2 201 068 |

| ГЕРМАНИЯ | 3 198 416 | 3 508 454 | 3 394 002 | 3 257 718 |

| ГРЕЦИЯ | 153 842 | 104 682 | 62 518 | 62 570 |

| ИСЛАНДИЯ | 3 395 | 5 471 | 8 507 | 8 022 |

| ИРЛАНДИЯ | 99 986 | 102 443 | 91 728 | 87 096 |

| ИТАЛИЯ | 2 164 153 | 1 942 949 | 1 545 764 | 1 419 494 |

| ЛЮКСЕМБУРГ | 53 993 | 55 015 | 55 049 | 51 082 |

| НИДЕРЛАНДЫ | 542 312 | 627 757 | 571 893 | 481 444 |

| НОРВЕГИЯ | 162 354 | 180 313 | 176 909 | 180 042 |

| ПОРТУГАЛИЯ | 272 754 | 191 362 | 113 435 | 124 123 |

| ИСПАНИЯ | 1 114 119 | 931 404 | 790 991 | 822 950 |

| ШВЕЦИЯ | 334 134 | 359 066 | 326 441 | 313 067 |

| ШВЕЙЦАРИЯ | 324 779 | 355 256 | 366 273 | 344 096 |

| АНГЛИЯ | 2 293 576 | 2 249 483 | 2 333 763 | 2 595 713 |

| НОВЫЕ СТРАНЫ ЕВРОПЫ | 925 953 | 934 428 | 905 370 | 913 106 |

| БОЛГАРИЯ | 20 082 | 23 529 | 25 380 | 25 450 |

| КИПР | 17 920 | 15 958 | 11 563 | 8 000 |

| ЧЕШСКАЯ РЕСПУБЛИКА | 186 648 | 194 945 | 193 795 | 185 048 |

| ЭСТОНИЯ | 12 203 | 20 346 | 23 073 | 23 671 |

| ВЕНГРИЯ | 55 221 | 60 993 | 68 168 | 72 975 |

| ЛАТВИЯ | 10 369 | 17 929 | 14 497 | 14 339 |

| ЛИТВА | 7 534 | 14 312 | 16 669 | 17 586 |

| MALTA | 5 984 | 8 327 | 7 739 | 7 700 |

| ПОЛЬША | 365 211 | 337 226 | 328 532 | 351 810 |

| РУМЫНИЯ | 104 090 | 95 508 | 80 723 | 71 539 |

| СЛОВАКИЯ | 73 820 | 77 904 | 78 189 | 75 206 |

| СЛОВЕНИЯ | 66 871 | 67 451 | 57 042 | 59 782 |

|

РОССИЯ, ТУРЦИЯ & ДРУГИЕ СТРАНЫ ЕВРОПЫ |

3 185 629 | 4 121 517 | 4 340 500 | 4 187 481 |

| АЛБАНИЯ | 1 800 | 2 260 | 2 500 | 2 470 |

| АРМЕНИЯ | 4 400 | 4 400 | 5 400 | 5 240 |

| БЕЛАРУСЬ | 19 000 | 20 000 | 24 500 | 23 400 |

| БОСНИЯ | 11 000 | 11 000 | 10 739 | 10 430 |

| ХОРВАТИЯ | 42 031 | 45 935 | 35 654 | 33 819 |

| ГРУЗИЯ | 5 000 | 4 000 | 5 300 | 5 000 |

| МАКЕДОНИЯ | 9 500 | 9 400 | 5 650 | 2 800 |

| МОЛДАВИЯ | 5 700 | 5 400 | 5 300 | 5 400 |

| РОССИЯ | 2 107 135 | 2 901 612 | 3 141 551 | 2 950 483 |

| СЕРБИЯ | 31 242 | 25 321 | 26 700 | 25 600 |

| ТУРЦИЯ | 760 913 | 864 439 | 817 620 | 893 124 |

| УКРАИНА | 188 408 | 227 250 | 259 586 | 229 715 |

| АМЕРИКА | 19 683 125 | 21 540 545 | 23 673 029 | 25 003 803 |

| NAFTA | 14 203 961 | 15 597 614 | 17 526 688 | 18 764 371 |

| КАНАДА | 1 583 388 | 1 620 221 | 1 716 178 | 1 779 860 |

| МЕКСИКА | 848 354 | 936 780 | 1 024 574 | 1 100 542 |

| США | 11 772 219 | 13 040 613 | 14 785 936 | 15 883 969 |

| ЦЕНТРАЛЬНАЯ ЮЖНАЯ АМЕРИКА | 5 479 164 | 5 942 931 | 6 146 341 | 6 239 432 |

| АРГЕНТИНА | 652 402 | 846 851 | 832 026 | 948 858 |

| БАГАМСКИЕ ОСТРОВА | 3 200 | 3 000 | 3 500 | 3 600 |

| БЕЛИЗ | 250 | 300 | 400 | 410 |

| БОЛИВИЯ | 11 000 | 14 000 | 21 000 | 21 300 |

| БРАЗИЛИЯ | 3 515 066 | 3 633 253 | 3 802 071 | 3 767 370 |

| ЧИЛИ | 303 360 | 356 183 | 362 331 | 395 000 |

| КОЛУМБИЯ | 285 000 | 295 000 | 285 000 | 285 300 |

| КОСТА РИКА | 24 000 | 34 000 | 36 000 | 36 000 |

| КУБА | 2 400 | 3 500 | 4 500 | 4 440 |

| ДОМИНИКАНСКАЯ РЕСПУБЛИКА | 21 000 | 21 000 | 21 000 | 21 200 |

| ЭКВАДОР | 132 172 | 139 893 | 121 446 | 115 000 |

| САЛЬВАДОР | 7 000 | 8 000 | 11 000 | 11 300 |

| ГВАДЕЛУПА | 16 009 | 16 364 | 15 452 | 14 716 |

| ГВАТЕМАЛА | 21 300 | 23 000 | 24 000 | 24 400 |

| ГАЙАНА | 5 717 | 6 036 | 5 725 | 5 542 |

| ГОНДУРАС | 8 000 | 9 000 | 9 000 | 9 600 |

| ЯМАЙКА | 3 000 | 3 500 | 4 500 | 4 700 |

| МАРТИНИКА | 15 286 | 15 325 | 13 576 | 13 018 |

| НИКАРАГУА | 6 000 | 6 000 | 8 000 | 8 400 |

| ПАНАМА | 38 000 | 44 000 | 48 000 | 48 100 |

| ПАРАГВАЙ | 19 000 | 30 000 | 30 000 | 30 400 |

| ПЕРУ | 120 800 | 150 037 | 190 761 | 202 000 |

| PUERTO RICO | 75 000 | 95 000 | 97 000 | 99 400 |

| ТРИНИДАД | 14 000 | 14 000 | 14 500 | 14 900 |

| УРУГВАЙ | 55 000 | 55 000 | 55 000 | 55 600 |

| ВЕНЕСУЭЛА | 125 202 | 120 689 | 130 553 | 98 878 |

| АЗИЯ/ОКЕАНИЯ/БЛИЖНИЙ ВОСТОК | 35 128 757 | 35 337 911 | 38 228 305 | 40 454 477 |

| АВСТРАЛИЯ | 1 035 574 | 1 008 437 | 1 112 132 | 1 136 227 |

| АЗЕЙБАЙРДЖАН | 13 700 | 10 850 | 15 000 | 22 700 |

| БАХРЕЙН | 35 000 | 31 000 | 47 000 | 53 000 |

| БАНГЛАДЕШ | 40 400 | 39 900 | 43 400 | 42 500 |

| БРУНЕЙ | 10 500 | 17 000 | 20 000 | 19 600 |

| КАМБОДЖА | 1 540 | 1 540 | 1 550 | 1 550 |

| КИТАЙ | 18 061 936 | 18 505 114 | 19 306 435 | 21 984 100 |

| ГОНКОНГ | 49 237 | 53 333 | 54 011 | 52 850 |

| ИНДИЯ | 3 040 390 | 3 287 737 | 3 595 508 | 3 241 209 |

| ИНДОНЕЗИЯ | 764 710 | 894 164 | 1 116 230 | 1 218 900 |

| ИРАК | 165 000 | 131 500 | 120 000 | 117 500 |

| ИРАН | 1 530 000 | 1 630 000 | 1 030 000 | 710 000 |

| ИЗРАИЛЬ | 217 000 | 227 000 | 206 500 | 215 500 |

| ЯПОНИЯ | 4 956 148 | 4 210 224 | 5 369 721 | 5 375 513 |

| ИОРДАНИЯ | 20 000 | 22 000 | 23 000 | 29 000 |

| КАЗАХСТАН | 29 000 | 43 348 | 98 231 | 167 500 |

| КИРГИЗСТАН | 4 800 | 5 900 | 4 800 | 4 800 |

| КУВЕЙТ | 110 000 | 114 500 | 140 000 | 151 500 |

| ЛАОС | 2 600 | 2 700 | 3 300 | 3 500 |

| ЛИВАН | 35 500 | 33 500 | 37 500 | 37 500 |

| МАЛАЙЗИЯ | 605 156 | 600 123 | 627 753 | 655 793 |

| МОНГОЛИЯ | 3 300 | 3 290 | 2 290 | 2 200 |

| МЬЯНМА | 2 800 | 2 800 | 3 100 | 3 000 |

| НЕПАЛ | 1 150 | 3 140 | 3 740 | 3 640 |

| НОВАЯ КАЛЕДОНИЯ | 12 772 | 12 826 | 12 784 | 12 500 |

| НОВАЯ ЗЕЛАНДИЯ | 83 250 | 84 143 | 100 795 | 113 294 |

| ОМАН | 178 000 | 169 500 | 204 500 | 215 000 |

| ПАКИСТАН | 152 354 | 163 260 | 157 656 | 141 778 |

| ПАЛЕСТИНА | 21 900 | 24 700 | 36 600 | 35 800 |

| ФИЛИППИНЫ | 170 348 | 165 056 | 184 248 | 212 682 |

| КАТАР | 55 500 | 61 000 | 80 000 | 85 000 |

| САУДОВСКАЯ АРАВИЯ | 600 000 | 590 000 | 705 000 | 740 000 |

| СИНГАПУР | 51 891 | 39 570 | 37 247 | 34 111 |

| ЮЖНАЯ КОРЕЯ | 1 565 950 | 1 587 095 | 1 562 229 | 1 543 564 |

| ШРИ-ЛАНКА | 3 000 | 3 000 | 2 900 | 2 880 |

| СИРИЯ | 87 547 | 39 960 | 44 000 | 43 100 |

| ТАДЖИКИСТАН | 6 700 | 7 710 | 6 300 | 6 290 |

| ТАИТИ | 5 500 | 5 000 | 4 000 | 3 500 |

| ТАЙВАНЬ | 252 500 | 285 790 | 270 078 | 258 753 |

| ТАЙЛАНД | 800 357 | 794 081 | 1 423 580 | 1 330 672 |

| ТУРКМЕНЕСТАН | 4 700 | 5 200 | 4 700 | 4 700 |

| ОАЭ | 168 323 | 243 982 | 268 900 | 263 100 |

| УЗБЕКИСТАН | 56 500 | 62 000 | 57 000 | 57 500 |

| ВЬЕТНАМ | 112 224 | 110 938 | 80 487 | 96 692 |

| ЙЕМЕН | 4 000 | 4 000 | 4 100 | 4 000 |

| АФРИКА | 1 273 898 | 1 472 738 | 1 599 493 | 1 653 058 |

| АЛЖИР | 133 406 | 227 925 | 255 167 | 263 400 |

| АНГОЛА | 30 000 | 15 000 | 28 000 | 29 000 |

| БОТСВАНА | 28 677 | 32 411 | 38 130 | 39 200 |

| БУРКИНА | 1 100 | 1 500 | 800 | 1 100 |

| БУРУНДИ | 600 | 500 | 510 | 530 |

| КАМЕРУН | 2 900 | 2 900 | 3 300 | 3 900 |

| КОНГО | 2 500 | 2 500 | 3 000 | 2 400 |

| ЕГИПЕТ | 248 917 | 271 900 | 286 300 | 294 900 |

| ГАБОН | 4 000 | 4 000 | 5 500 | 5 500 |

| GHANA | 6 000 | 9 000 | 14 500 | 13 600 |

| КОТ-Д`ВУАР | 5 500 | 5 500 | 7 500 | 6 000 |

| КЕНИЯ | 6 000 | 6 000 | 9 500 | 13 000 |

| ЛИБЕРИЯ | 500 | 400 | 410 | 430 |

| ЛИВИЯ | 54 500 | 56 500 | 29 000 | 45 000 |

| МАДАГАСКАР | 1 800 | 1 700 | 1 800 | 1 850 |

| МАЛАВИ | 2 200 | 2 300 | 1 500 | 1 540 |

| МАВРИКИЙ | 6 000 | 4 500 | 9 500 | 10 200 |

| МОРОККО | 103 436 | 112 093 | 130 306 | 120 755 |

| NIGERIA | 37 000 | 45 000 | 50 000 | 52 000 |

| РЕЮНЬОН | 24 755 | 26 268 | 24 949 | 24 233 |

| СЕНЕГАЛ | 6 000 | 5 500 | 6 000 | 6 000 |

| ЮЖНАЯ АФРИКА | 492 907 | 572 241 | 623 921 | 650 620 |

| СУДАН | 3 500 | 3 800 | 3 500 | 2 500 |

| ТАНЗАНИЯ | 3 200 | 4 500 | 6 000 | 6 700 |

| ТУНИС | 59 000 | 47 500 | 49 000 | 47 000 |

| УГАНДА | 3 500 | 4 000 | 4 000 | 4 100 |

| ЗАМБИЯ | 3 000 | 3 000 | 3 000 | 4 100 |

| ЗИМБАБВЕ | 3 000 | 4 300 | 4 400 | 1 500 |

| ИТОГО ВСЕГО | 74 894 082 | 78 090 955 | 82 166 701 | 85 393 803 |

Более подробную статистику продаж новых автомобилей по всему миру начиная с 2005 года и заканчивая 2013 годом, для себя Вы можете скачать ниже

Скачать файл: total-sales-2013-1. xlsx [25,94 Kb] (cкачиваний: 401)

xlsx [25,94 Kb] (cкачиваний: 401)

Посмотреть онлайн файл: total-sales-2013-1.xlsx

Официальный сайт LADA

25.05.2021Лидеры российского рынка автострахования совместно с АВТОВАЗом запустили массовые программы доступно

«Ингосстрах», «АльфаСтрахование», «Согласие», «Росгосстрах» и «ВСК» запустили специальные программы «умного» страхования (основанное на данных о фактическом использовании или UBI) для автомобилей LADA, подключенных к телематической платформе LADA Connect. Проект направлен на развитие рынка добровольного страхования автомобилей массового сегмента. Первым участником программы станет самый продаваемый в России автомобиль – LADA Granta. Новые массовые программы UBI сделают страхование существенно доступнее. При покупке автомобилей, оснащенных LADA Connect, единоразовая дополнительная скидка на полис КАСКО составит 10%. Кроме того, владельцы «подключенных» автомобилей смогут получать дополнительную скидку при продлении договора страхования до 30% в зависимости от качества вождения (скоринг вождения выполняется автоматически на основе данных телематики LADA Connect). Оливье Морне, вице-президент по продажам и маркетингу марки LADA: «LADA Connect – это новый уровень сервиса и комфорта для наших клиентов. Интеграция технологий Connected Car на этапе производства выполняет еще и важную социальную функцию, повышая доступность добровольного страхования. «Умное» страхование позволяет заметно снизить стоимость полиса. До этого момента его развитие, особенно в массовом сегменте, осложнялось тем, что затраты на установку оборудования могли себе позволить не все автовладельцы и страховые компании. Мы решили данную проблему на системном уровне». Автомобили Granta, оснащенные LADA Connect, уже доступны к заказу в Москве и Московской области, Санкт-Петербурге, Самарской области, Татарстане и в Пермском крае, а в ближайшие месяцы – по всей официальной дилерской сети.Работа LADA Connect основана на техническом решении компании «Лаборатория умного вождения», часть которого – телематическая платформа со специальной системой страхового скоринга обрабатывает данные о вождении и с согласия автомобилиста передает их страховым компаниям. На основе этих данных формируются индивидуальные предложения. Директор по развитию ООО «Лаборатория Умного Вождения» Тимур Кузеев: «Запуск LADA Granta, оснащенных LADA Connect, – эпохальное событие для страхового рынка России. Мы совместно с АВТОВАЗом и лидерами нашего страхового рынка проделали серьезную работу и создали уникальный для массового сегмента продукт, учитывающий лучшие международные практики и опыт, который в перспективе нескольких лет может вывести нашу страну в мировые лидеры по количеству программ UBI. Это значительно повысит инвестиционную привлекательность нашего рынка для глобального автобизнеса». Индивидуализация страховых тарифов выполняет ряд важных общественно значимых функций. По мнению участников рынка, распространение UBI-программ приведет к заметному повышению безопасности движения, сделает страховые продукты доступными для начинающих водителей, прививая им ответственный подход к использованию автомобиля, снизит уровень страхового мошенничества и обеспечит доступ к КАСКО в массовом сегменте, изменяя отношение к страхованию в обществе. Член правления ПАО «Росгосстрах» Елена Белоусенко: «Запуск UBI-программ для LADA Granta, оборудованных LADA Connect, приведет к повышению устойчивости и стимулирует развитие российского рынка автострахования. Индивидуализация скоринга по характеру вождения, позволяет персонализировать оценку. На практике это означает, что для клиента отпадет необходимость платить за чужие риски, и мы сможем предлагать более доступные тарифы, которые сделают КАСКО привлекательным продуктом в массовом сегменте. Мы рады быть участником такого масштабного проекта и считаем, что именно «умное» страхование – это ключевой фактор формирования массового устойчивого страхового рынка».При пролонгации скидка за аккуратное вождение будет суммироваться со стандартным страховым коэффициентом бонус-малус, что снизит стоимость полиса для аккуратных водителей до 50%. Такое снижение цен, как ожидают страховщики, позволит заметно повысить проникновение добровольного автострахования в нашей стране.Директор по маркетингу АО «РН-Банк» Алла Кибизова: «РН Банк, как оператор программ страхования для брендов Альянса, в который входит бренд LADA, видит своей миссией предоставление максимального уровня сервиса клиентам Альянса. Запуск «умного» страхования, с одной стороны, позволит клиентам LADA получать более выгодные условия по страхованию от крупнейших страховщиков, а c другой – выступит драйвером для дальнейшего развития технологий «умного» страхования на российском рынке. Мы видим запуск такого масштабного проекта примером успешной коллаборации крупнейших игроков автомобильного и страхового рынков с целью создать уникальный продукт с высокой клиентской ценностью».Платформа LADA Connect работает по принципу «черного ящика», собирая данные, которые помогают восстанавливать обстоятельства ДТП. Это упрощает и существенно ускоряет процедуру страхового урегулирования, позволяя для удобства автомобилистов частично автоматизировать бюрократические процедуры и переносить их в онлайн. Кроме того, за счет интеграции этой технологии у автовладельцев появится возможность урегулировать убытки без предоставления справок из компетентных органов по событиям, зафиксированным платформой LADA Connect. Заместитель генерального директора по розничному бизнесу СПАО «Ингосстрах» Алексей Власов: «Мы активно работаем с «умными» программами с 2015 года, но их доля в структуре нашего портфеля пока невелика. Причина в достаточно высоких операционных расходах на само оборудование, его установку и подписку на информационный обмен. При этом выгоды таких программ очевидны для нашей компании как в части сбора скоринговых данных и возможности контроля убытков, так и в части развития продуктового предложения «Ингосстраха». Мы крайне позитивно оцениваем внедрение Connected Car с телематическим функционалом от крупнейшего автопроизводителя в стране». Одним из преимуществ LADA Connect является пересекающаяся интеграция данных, которая создает единую экосистему коммуникации между партнерами и участниками проекта. Например, автовладелец сразу после оформления договора страхования сможет видеть условия страховой программы в мобильном приложении LADA Connect. Там же он сможет отслеживать свой текущий скоринговый балл для скидки на пролонгацию. Руководитель практики Affinity ООО «Страховой Брокер Виллис СНГ» Аррожейро Элдер Жорж Мартинью и Генеральный директор ООО «АСТ» (генеральный партнер Willis Towers Watson по розничному автострахованию в России) Каро Карапетян: «Оформление договоров страхования в дилерских центрах LADA реализуется через централизованную IT-систему выпуска полисов, разработанную партнером RCI Group (АО «РН-Банк» — банк Альянса Renault-Nissan-Mitsubishi) международным брокером Willis Towers Watson (NASDAQ: WLTW), внедренную и обслуживаемую совместно с ООО «АСТ». Это позволяет оптимизировать процесс работы со страховой документацией в одной системе, а также вести единую отчетность со страховщиками. Процесс полностью автоматизирован для дилеров и автопроизводителя, что значительно упрощает процесс работы и управления. Внедрение «умных» программ позволит реализовать дополнительную сервисную поддержку для Клиентов и значительно упростит сопровождение при наступлении страховых случаев». Мировая практика развития «умного» страхования предполагает два пути. Первый – интеграция телематических решений страховыми компаниями, которые продают или дают в аренду «черные ящики» автовладельцам на время действия полиса. Второй – формирование страхового продукта на основе данных, собираемых системой, интегрированной на этапе производства. Второй подход привел к бурному росту «умного» страхования в ЕС, США и Китае в последние годы. В России в силу низкого проникновения добровольного автострахования и исторических особенностей рынка первый путь оказался неэффективен. На этом фоне интеграция телематических систем такими крупными производителями, как АВТОВАЗ, будет стимулировать рынок и повлечет за собой существенный рост проникновения не только «умного» КАСКО, но и добровольного автострахования в целом.Заместитель генерального директора по развитию бизнеса ВСК Ольга Сорокина: «Мы рады старту нового проекта с АВТОВАЗом. Недавно мы обновили программу «Умное КАСКО» для удобства потребителей, оптимизировав внутренние процессы компании с интеграцией оператора телематики. Запуск серийного производства автомобилей LADA с телематической платформой Connected Car позволит реализовать специальные страховые программы и предложить новые возможности для наших клиентов. Благодаря проекту аккуратным водителям будут доступны более персонифицированные условия страхования по КАСКО, дополнительная скидка на страховку автомобиля».По данным ЦБ в 2020 году проникновение КАСКО к ОСАГО в России составило 9,6%. Это очень скромный по мировым меркам результат. Для сравнения, в ЕС этот показатель достигает 78%. Распространение «умного» страхования в массовом сегменте рынка позволит увеличить его, не повышая убытки страховых компаний, что в перспективе может привести к еще большей доступности добровольного страхования.Директор департамента андеррайтинга автострахования АО «АльфаСтрахование» Илья Григорьев: «Наша компания стратегически нацелена на развитие современных программ и технологий, позволяющих улучшать качество клиентского сервиса и портфеля. Благодаря запуску LADA Granta, оснащенных LADA Connect, мы видим большие возможности синергии использования сервисов Connected Car и потенциал для развития современных страховых программ». Лежащая в основе принципа работы «умного» страхования индивидуализация страхового предложения происходит на основе данных о фактическом вождении – сколько и где автомобиль ездит, как часто водитель нарушает правила, превышает скорость или совершает опасные маневры. Сбор этих данных происходит тремя путями: через так называемые «черные ящики» – стационарно установленные в авто подключенные к сети интернет-устройства с акселерометром и GPS/ГЛОНАСС чипом, через мобильные приложения или простые GPS-трекеры. АВТОВАЗ пошел по самому технологичному и перспективному пути, выбрав для своих автомобилей продвинутую «подключенную» систему, которые в мировой практике пока редко применяется при производстве автомобилей массового сегмента. Андрей Ковалев, Директор по розничному андеррайтингу и партнерским продажам страховой компании «Согласие»: «ООО «Согласие» является партнером LADA Страхование с момента запуска программ от автопроизводителя в партнерстве с АО «РН-Банк». Мы следили за ходом реализации проекта и ждали запуск LADA Granta, оснащенных LADA Connect. Функционал автомобиля и телематической платформы позволяет нам вести контроль статистики и убытков в режиме онлайн. В наших планах наращивать продажи специальных программ для «подключенных автомобилей» — это позволит вывести управление продуктами на новый современный уровень и предложить для наших клиентов новые сервисные возможности». LADA Connect позволяет владельцу удаленно управлять функциями автомобиля при помощи смартфона, а также получать статистическую информацию об использовании автомобиля, которая помогает контролировать эксплуатационные расходы и вести удаленную коммуникацию с дилерскими центрами LADA и Автопроизводителем. Генеральный директор «Лаборатории Умного Вождения» Михаил Анохин: «Создание современной цифровой экосистемы вокруг автомобилей LADA открывает новые возможности для автовладельцев и связанных с автомобилями бизнесов. Запуск программ доступного UBI-страхования стало одним из первых подобных решений. Надеюсь, что наши совместные разработки послужат надежным связующим звеном между страховыми компаниями и автомобилистами и это позволит покупателям LADA получить самый доступный и удобный страховой продукт на рынке».***Контакты PR-Служб: АО «АВТОВАЗ» — (8482) 75-77-15, +7 (499) 263-08-50, e-mail: [email protected] ПАО «СК «РОСГОССТРАХ» — Бирюков Андрей Аскольдович (Andrey Biryukov), Руководитель блока PR ПАО «СК «РОСГОССТРАХ», Моб.: +7-910-404-94-56, e-mail: [email protected]СПАО «Ингосстрах» — Людмила Мегаворян, Пресс-секретарь, Моб.: +7 915 402 02 10, [email protected] САО «ВСК» — Ларин Павел, Руководитель направления по связям с общественностью Департамент маркетинговых коммуникаций и PR, Блок развития бизнеса, Тел.: +7 (495) 7274444, доб. 2962, Моб.: +7 926 503-17-00, [email protected] ООО «СК «Согласие» — Елена Григорьева, Моб.: +7 903 599 35 59, Олеся Карпова, Моб.: +7 926 911 00 38, e-mail: [email protected]АО «АльфаСтрахование» — Карцева Мария, Руководитель PR-Службы АО «АльфаСтрахование», Моб.: +7 962 923-74-49, e-mail: [email protected] ООО «АСТ» — Наталья Дегтярева, Директор по маркетингу и развитию, Моб.: +7-903- 100-45-72, e-mail: [email protected] ООО «Лаборатория Умного Вождения» — Александр Корольков, +7-915-497-65-75, e-mail: [email protected] ***Группа »АВТОВАЗ» является частью бизнес-подразделения Dacia-LADA в структуре Groupe Renault. Компания производит автомобили по полному производственному циклу и комплектующие для 2-х брендов: LADA и Renault. Производственные мощности АВТОВАЗа расположены в Тольятти – АО »АВТОВАЗ”, ОАО “LADA Запад Тольятти”, а также в Ижевске – ООО »LADA Ижевск». Продукция марки LADA представлена в сегментах В, B+, SUV и LCV и состоит из 5 семейств моделей: Vesta, XRAY, Largus, Granta и Niva. Бренд лидирует на российском автомобильном рынке с долей более 20% и представлен в более чем 20 странах. LADA имеет самую большую официальную дилерскую сеть в России – 300 дилерских центров.ПАО СК «Росгосстрах» — флагман отечественного рынка страхования. На территории Российской Федерации действуют около 1 500 офисов и представительств компании, порядка 300 центров и пунктов урегулирования убытков. В компании работает около 50 тысяч сотрудников и страховых агентов. «Росгосстрах» входит в Группу «Открытие» — один из крупнейших финансовых холдингов нашей страны, и является стратегическим провайдером страховых продуктов и услуг в компаниях группы «Открытие».СПАО «Ингосстрах» — работает на международном и внутреннем рынках с 1947 года, занимает лидирующие позиции среди российских страховых компаний.«Ингосстрах» имеет право осуществлять все виды имущественного страхования, добровольное медицинское страхование и страхование от несчастных случаев и болезней, установленные ст.32.9 Закона РФ «Об организации страхового дела в Российской Федерации», а также перестраховочную деятельность. Компания присутствует в 251 населенном пункте РФ. Представительства и дочерние компании страховщика работают в странах дальнего и ближнего зарубежья.Страховой Дом ВСК (САО «ВСК») работает с 1992 года и является универсальной страховой компанией, предоставляющей услуги физическим и юридическим лицам на всей территории России. Компания стабильно входит в ТОП-10 страховщиков страны по сборам в основных сегментах страхового рынка – автостраховании, страховании от несчастных случаев и болезней (НС) и добровольном медицинском страховании (ДМС). На сегодняшний день более 30 млн человек и 500 тысяч организаций воспользовались продуктами и услугами ВСК. Региональная сеть компании насчитывает свыше 500 офисов во всех субъектах России, что дает возможность эффективно сопровождать договоры страхования по всей стране.ООО «СК «Согласие» входит в единую страховую группу с ООО «Согласие-Вита» и успешно ведет свою деятельность на страховом рынке уже более 27 лет. Внутренняя политика Компании позволяет нам уверенно удерживать высокие позиции на страховом рынке и ежегодно увеличивать число страхователей.Группа «АльфаСтрахование» – крупнейшая частная российская страховая группа с универсальным портфелем страховых услуг, который включает как комплексные программы защиты интересов бизнеса, так и широкий спектр страховых продуктов для частных лиц. Услугами «АльфаСтрахование» пользуются более 31 млн человек и свыше 106 тыс. предприятий. Региональная сеть насчитывает 270 филиалов и отделений по всей стране. Надежность и финансовую устойчивость компании подтверждают рейтинги ведущих международных и российских рейтинговых агентств: «ВВ+» по шкале Fitch Ratings, «ВВB-» по шкале S&P и «ruАAA» по шкале «Эксперт РА» и «ААА ru» по шкале «Национального рейтингового агентства».«РН-БАНК» – «Банк Альянса Renault-Nissan-Mitsubishi». Почти вековая история Банковской Группы Рено берет свое начало в 1924 году во Франции. Сейчас Группа представлена в 36 странах мира, а на российском рынке оказывает поддержку клиентам, выбирающим продукцию брендов Альянса, с 2006 года. Приоритетными направлениями деятельности Банка являются: кредитование физических лиц на приобретение автомобилей брендов Альянса, финансирование дилеров брендов Альянса, а также оказание клиентам сопутствующих финансовых услуг. По состоянию на конец 1 квартала 2021 года Банк занимает 52 место по размеру активов среди российских банков по версии Интерфакс, поднявшись на 6 позиций за 15 месяцев.Willis Towers Watson — ведущая международная консалтинговая и брокерская компания, разрабатывающая современные бизнес-решения, которые помогают нашим клиентам по всему миру преобразовывать риски в возможности развития и роста. Наша компания была основана в 1828 г., и в настоящее время насчитывает 45 000 сотрудников, предоставляющих услуги для более чем 140 стран и рынков. «Страховые брокеры «АСТ» — являются одним из ведущих страховых брокеров, оказывающих полный спектр страховых брокерских услуг и услуг в области риск консалтинга с 2007 года. ООО «Страховые брокеры «АСТ» оказывают страховые брокерские услуги по всем видам страхования, а также не противоречащие законодательству Российской Федерации сопутствующие консультационные услуги в области управления рисками.«Лаборатория умного вождения» – российский разработчик универсальной автомобильной телематической платформы и системы LADA Connect. Созданные в «Лаборатории умного вождения» аппаратно-программные решения превращают автомобиль в подключённое к сети Интернет устройство. Специалисты «Лаборатории умного вождения» оказывают адаптированный под каждого клиента набор услуг – от круглосуточного мониторинга состояния автомобиля и защиты от угона до анализа эксплуатационных параметров, контроля расходов и оценки безопасности вождения. Страховым компаниям решения «Лаборатории умного вождения» помогают провести селекцию страхового портфеля и сформировать индивидуальные страховые тарифы для клиентов. Автопроизводителям и автопаркам – внедрить инновационные подходы в бизнесе.

Кроме того, владельцы «подключенных» автомобилей смогут получать дополнительную скидку при продлении договора страхования до 30% в зависимости от качества вождения (скоринг вождения выполняется автоматически на основе данных телематики LADA Connect). Оливье Морне, вице-президент по продажам и маркетингу марки LADA: «LADA Connect – это новый уровень сервиса и комфорта для наших клиентов. Интеграция технологий Connected Car на этапе производства выполняет еще и важную социальную функцию, повышая доступность добровольного страхования. «Умное» страхование позволяет заметно снизить стоимость полиса. До этого момента его развитие, особенно в массовом сегменте, осложнялось тем, что затраты на установку оборудования могли себе позволить не все автовладельцы и страховые компании. Мы решили данную проблему на системном уровне». Автомобили Granta, оснащенные LADA Connect, уже доступны к заказу в Москве и Московской области, Санкт-Петербурге, Самарской области, Татарстане и в Пермском крае, а в ближайшие месяцы – по всей официальной дилерской сети.Работа LADA Connect основана на техническом решении компании «Лаборатория умного вождения», часть которого – телематическая платформа со специальной системой страхового скоринга обрабатывает данные о вождении и с согласия автомобилиста передает их страховым компаниям. На основе этих данных формируются индивидуальные предложения. Директор по развитию ООО «Лаборатория Умного Вождения» Тимур Кузеев: «Запуск LADA Granta, оснащенных LADA Connect, – эпохальное событие для страхового рынка России. Мы совместно с АВТОВАЗом и лидерами нашего страхового рынка проделали серьезную работу и создали уникальный для массового сегмента продукт, учитывающий лучшие международные практики и опыт, который в перспективе нескольких лет может вывести нашу страну в мировые лидеры по количеству программ UBI. Это значительно повысит инвестиционную привлекательность нашего рынка для глобального автобизнеса». Индивидуализация страховых тарифов выполняет ряд важных общественно значимых функций. По мнению участников рынка, распространение UBI-программ приведет к заметному повышению безопасности движения, сделает страховые продукты доступными для начинающих водителей, прививая им ответственный подход к использованию автомобиля, снизит уровень страхового мошенничества и обеспечит доступ к КАСКО в массовом сегменте, изменяя отношение к страхованию в обществе. Член правления ПАО «Росгосстрах» Елена Белоусенко: «Запуск UBI-программ для LADA Granta, оборудованных LADA Connect, приведет к повышению устойчивости и стимулирует развитие российского рынка автострахования. Индивидуализация скоринга по характеру вождения, позволяет персонализировать оценку. На практике это означает, что для клиента отпадет необходимость платить за чужие риски, и мы сможем предлагать более доступные тарифы, которые сделают КАСКО привлекательным продуктом в массовом сегменте. Мы рады быть участником такого масштабного проекта и считаем, что именно «умное» страхование – это ключевой фактор формирования массового устойчивого страхового рынка».При пролонгации скидка за аккуратное вождение будет суммироваться со стандартным страховым коэффициентом бонус-малус, что снизит стоимость полиса для аккуратных водителей до 50%. Такое снижение цен, как ожидают страховщики, позволит заметно повысить проникновение добровольного автострахования в нашей стране.Директор по маркетингу АО «РН-Банк» Алла Кибизова: «РН Банк, как оператор программ страхования для брендов Альянса, в который входит бренд LADA, видит своей миссией предоставление максимального уровня сервиса клиентам Альянса. Запуск «умного» страхования, с одной стороны, позволит клиентам LADA получать более выгодные условия по страхованию от крупнейших страховщиков, а c другой – выступит драйвером для дальнейшего развития технологий «умного» страхования на российском рынке. Мы видим запуск такого масштабного проекта примером успешной коллаборации крупнейших игроков автомобильного и страхового рынков с целью создать уникальный продукт с высокой клиентской ценностью».Платформа LADA Connect работает по принципу «черного ящика», собирая данные, которые помогают восстанавливать обстоятельства ДТП. Это упрощает и существенно ускоряет процедуру страхового урегулирования, позволяя для удобства автомобилистов частично автоматизировать бюрократические процедуры и переносить их в онлайн. Кроме того, за счет интеграции этой технологии у автовладельцев появится возможность урегулировать убытки без предоставления справок из компетентных органов по событиям, зафиксированным платформой LADA Connect. Заместитель генерального директора по розничному бизнесу СПАО «Ингосстрах» Алексей Власов: «Мы активно работаем с «умными» программами с 2015 года, но их доля в структуре нашего портфеля пока невелика. Причина в достаточно высоких операционных расходах на само оборудование, его установку и подписку на информационный обмен. При этом выгоды таких программ очевидны для нашей компании как в части сбора скоринговых данных и возможности контроля убытков, так и в части развития продуктового предложения «Ингосстраха». Мы крайне позитивно оцениваем внедрение Connected Car с телематическим функционалом от крупнейшего автопроизводителя в стране». Одним из преимуществ LADA Connect является пересекающаяся интеграция данных, которая создает единую экосистему коммуникации между партнерами и участниками проекта. Например, автовладелец сразу после оформления договора страхования сможет видеть условия страховой программы в мобильном приложении LADA Connect. Там же он сможет отслеживать свой текущий скоринговый балл для скидки на пролонгацию. Руководитель практики Affinity ООО «Страховой Брокер Виллис СНГ» Аррожейро Элдер Жорж Мартинью и Генеральный директор ООО «АСТ» (генеральный партнер Willis Towers Watson по розничному автострахованию в России) Каро Карапетян: «Оформление договоров страхования в дилерских центрах LADA реализуется через централизованную IT-систему выпуска полисов, разработанную партнером RCI Group (АО «РН-Банк» — банк Альянса Renault-Nissan-Mitsubishi) международным брокером Willis Towers Watson (NASDAQ: WLTW), внедренную и обслуживаемую совместно с ООО «АСТ». Это позволяет оптимизировать процесс работы со страховой документацией в одной системе, а также вести единую отчетность со страховщиками. Процесс полностью автоматизирован для дилеров и автопроизводителя, что значительно упрощает процесс работы и управления. Внедрение «умных» программ позволит реализовать дополнительную сервисную поддержку для Клиентов и значительно упростит сопровождение при наступлении страховых случаев». Мировая практика развития «умного» страхования предполагает два пути. Первый – интеграция телематических решений страховыми компаниями, которые продают или дают в аренду «черные ящики» автовладельцам на время действия полиса. Второй – формирование страхового продукта на основе данных, собираемых системой, интегрированной на этапе производства. Второй подход привел к бурному росту «умного» страхования в ЕС, США и Китае в последние годы. В России в силу низкого проникновения добровольного автострахования и исторических особенностей рынка первый путь оказался неэффективен. На этом фоне интеграция телематических систем такими крупными производителями, как АВТОВАЗ, будет стимулировать рынок и повлечет за собой существенный рост проникновения не только «умного» КАСКО, но и добровольного автострахования в целом.Заместитель генерального директора по развитию бизнеса ВСК Ольга Сорокина: «Мы рады старту нового проекта с АВТОВАЗом. Недавно мы обновили программу «Умное КАСКО» для удобства потребителей, оптимизировав внутренние процессы компании с интеграцией оператора телематики. Запуск серийного производства автомобилей LADA с телематической платформой Connected Car позволит реализовать специальные страховые программы и предложить новые возможности для наших клиентов. Благодаря проекту аккуратным водителям будут доступны более персонифицированные условия страхования по КАСКО, дополнительная скидка на страховку автомобиля».По данным ЦБ в 2020 году проникновение КАСКО к ОСАГО в России составило 9,6%. Это очень скромный по мировым меркам результат. Для сравнения, в ЕС этот показатель достигает 78%. Распространение «умного» страхования в массовом сегменте рынка позволит увеличить его, не повышая убытки страховых компаний, что в перспективе может привести к еще большей доступности добровольного страхования.Директор департамента андеррайтинга автострахования АО «АльфаСтрахование» Илья Григорьев: «Наша компания стратегически нацелена на развитие современных программ и технологий, позволяющих улучшать качество клиентского сервиса и портфеля. Благодаря запуску LADA Granta, оснащенных LADA Connect, мы видим большие возможности синергии использования сервисов Connected Car и потенциал для развития современных страховых программ». Лежащая в основе принципа работы «умного» страхования индивидуализация страхового предложения происходит на основе данных о фактическом вождении – сколько и где автомобиль ездит, как часто водитель нарушает правила, превышает скорость или совершает опасные маневры. Сбор этих данных происходит тремя путями: через так называемые «черные ящики» – стационарно установленные в авто подключенные к сети интернет-устройства с акселерометром и GPS/ГЛОНАСС чипом, через мобильные приложения или простые GPS-трекеры. АВТОВАЗ пошел по самому технологичному и перспективному пути, выбрав для своих автомобилей продвинутую «подключенную» систему, которые в мировой практике пока редко применяется при производстве автомобилей массового сегмента. Андрей Ковалев, Директор по розничному андеррайтингу и партнерским продажам страховой компании «Согласие»: «ООО «Согласие» является партнером LADA Страхование с момента запуска программ от автопроизводителя в партнерстве с АО «РН-Банк». Мы следили за ходом реализации проекта и ждали запуск LADA Granta, оснащенных LADA Connect. Функционал автомобиля и телематической платформы позволяет нам вести контроль статистики и убытков в режиме онлайн. В наших планах наращивать продажи специальных программ для «подключенных автомобилей» — это позволит вывести управление продуктами на новый современный уровень и предложить для наших клиентов новые сервисные возможности». LADA Connect позволяет владельцу удаленно управлять функциями автомобиля при помощи смартфона, а также получать статистическую информацию об использовании автомобиля, которая помогает контролировать эксплуатационные расходы и вести удаленную коммуникацию с дилерскими центрами LADA и Автопроизводителем. Генеральный директор «Лаборатории Умного Вождения» Михаил Анохин: «Создание современной цифровой экосистемы вокруг автомобилей LADA открывает новые возможности для автовладельцев и связанных с автомобилями бизнесов. Запуск программ доступного UBI-страхования стало одним из первых подобных решений. Надеюсь, что наши совместные разработки послужат надежным связующим звеном между страховыми компаниями и автомобилистами и это позволит покупателям LADA получить самый доступный и удобный страховой продукт на рынке».***Контакты PR-Служб: АО «АВТОВАЗ» — (8482) 75-77-15, +7 (499) 263-08-50, e-mail: [email protected] ПАО «СК «РОСГОССТРАХ» — Бирюков Андрей Аскольдович (Andrey Biryukov), Руководитель блока PR ПАО «СК «РОСГОССТРАХ», Моб.: +7-910-404-94-56, e-mail: [email protected]СПАО «Ингосстрах» — Людмила Мегаворян, Пресс-секретарь, Моб.: +7 915 402 02 10, [email protected] САО «ВСК» — Ларин Павел, Руководитель направления по связям с общественностью Департамент маркетинговых коммуникаций и PR, Блок развития бизнеса, Тел.: +7 (495) 7274444, доб. 2962, Моб.: +7 926 503-17-00, [email protected] ООО «СК «Согласие» — Елена Григорьева, Моб.: +7 903 599 35 59, Олеся Карпова, Моб.: +7 926 911 00 38, e-mail: [email protected]АО «АльфаСтрахование» — Карцева Мария, Руководитель PR-Службы АО «АльфаСтрахование», Моб.: +7 962 923-74-49, e-mail: [email protected] ООО «АСТ» — Наталья Дегтярева, Директор по маркетингу и развитию, Моб.: +7-903- 100-45-72, e-mail: [email protected] ООО «Лаборатория Умного Вождения» — Александр Корольков, +7-915-497-65-75, e-mail: [email protected] ***Группа »АВТОВАЗ» является частью бизнес-подразделения Dacia-LADA в структуре Groupe Renault. Компания производит автомобили по полному производственному циклу и комплектующие для 2-х брендов: LADA и Renault. Производственные мощности АВТОВАЗа расположены в Тольятти – АО »АВТОВАЗ”, ОАО “LADA Запад Тольятти”, а также в Ижевске – ООО »LADA Ижевск». Продукция марки LADA представлена в сегментах В, B+, SUV и LCV и состоит из 5 семейств моделей: Vesta, XRAY, Largus, Granta и Niva. Бренд лидирует на российском автомобильном рынке с долей более 20% и представлен в более чем 20 странах. LADA имеет самую большую официальную дилерскую сеть в России – 300 дилерских центров.ПАО СК «Росгосстрах» — флагман отечественного рынка страхования. На территории Российской Федерации действуют около 1 500 офисов и представительств компании, порядка 300 центров и пунктов урегулирования убытков. В компании работает около 50 тысяч сотрудников и страховых агентов. «Росгосстрах» входит в Группу «Открытие» — один из крупнейших финансовых холдингов нашей страны, и является стратегическим провайдером страховых продуктов и услуг в компаниях группы «Открытие».СПАО «Ингосстрах» — работает на международном и внутреннем рынках с 1947 года, занимает лидирующие позиции среди российских страховых компаний.«Ингосстрах» имеет право осуществлять все виды имущественного страхования, добровольное медицинское страхование и страхование от несчастных случаев и болезней, установленные ст.32.9 Закона РФ «Об организации страхового дела в Российской Федерации», а также перестраховочную деятельность. Компания присутствует в 251 населенном пункте РФ. Представительства и дочерние компании страховщика работают в странах дальнего и ближнего зарубежья.Страховой Дом ВСК (САО «ВСК») работает с 1992 года и является универсальной страховой компанией, предоставляющей услуги физическим и юридическим лицам на всей территории России. Компания стабильно входит в ТОП-10 страховщиков страны по сборам в основных сегментах страхового рынка – автостраховании, страховании от несчастных случаев и болезней (НС) и добровольном медицинском страховании (ДМС). На сегодняшний день более 30 млн человек и 500 тысяч организаций воспользовались продуктами и услугами ВСК. Региональная сеть компании насчитывает свыше 500 офисов во всех субъектах России, что дает возможность эффективно сопровождать договоры страхования по всей стране.ООО «СК «Согласие» входит в единую страховую группу с ООО «Согласие-Вита» и успешно ведет свою деятельность на страховом рынке уже более 27 лет. Внутренняя политика Компании позволяет нам уверенно удерживать высокие позиции на страховом рынке и ежегодно увеличивать число страхователей.Группа «АльфаСтрахование» – крупнейшая частная российская страховая группа с универсальным портфелем страховых услуг, который включает как комплексные программы защиты интересов бизнеса, так и широкий спектр страховых продуктов для частных лиц. Услугами «АльфаСтрахование» пользуются более 31 млн человек и свыше 106 тыс. предприятий. Региональная сеть насчитывает 270 филиалов и отделений по всей стране. Надежность и финансовую устойчивость компании подтверждают рейтинги ведущих международных и российских рейтинговых агентств: «ВВ+» по шкале Fitch Ratings, «ВВB-» по шкале S&P и «ruАAA» по шкале «Эксперт РА» и «ААА ru» по шкале «Национального рейтингового агентства».«РН-БАНК» – «Банк Альянса Renault-Nissan-Mitsubishi». Почти вековая история Банковской Группы Рено берет свое начало в 1924 году во Франции. Сейчас Группа представлена в 36 странах мира, а на российском рынке оказывает поддержку клиентам, выбирающим продукцию брендов Альянса, с 2006 года. Приоритетными направлениями деятельности Банка являются: кредитование физических лиц на приобретение автомобилей брендов Альянса, финансирование дилеров брендов Альянса, а также оказание клиентам сопутствующих финансовых услуг. По состоянию на конец 1 квартала 2021 года Банк занимает 52 место по размеру активов среди российских банков по версии Интерфакс, поднявшись на 6 позиций за 15 месяцев.Willis Towers Watson — ведущая международная консалтинговая и брокерская компания, разрабатывающая современные бизнес-решения, которые помогают нашим клиентам по всему миру преобразовывать риски в возможности развития и роста. Наша компания была основана в 1828 г., и в настоящее время насчитывает 45 000 сотрудников, предоставляющих услуги для более чем 140 стран и рынков. «Страховые брокеры «АСТ» — являются одним из ведущих страховых брокеров, оказывающих полный спектр страховых брокерских услуг и услуг в области риск консалтинга с 2007 года. ООО «Страховые брокеры «АСТ» оказывают страховые брокерские услуги по всем видам страхования, а также не противоречащие законодательству Российской Федерации сопутствующие консультационные услуги в области управления рисками.«Лаборатория умного вождения» – российский разработчик универсальной автомобильной телематической платформы и системы LADA Connect. Созданные в «Лаборатории умного вождения» аппаратно-программные решения превращают автомобиль в подключённое к сети Интернет устройство. Специалисты «Лаборатории умного вождения» оказывают адаптированный под каждого клиента набор услуг – от круглосуточного мониторинга состояния автомобиля и защиты от угона до анализа эксплуатационных параметров, контроля расходов и оценки безопасности вождения. Страховым компаниям решения «Лаборатории умного вождения» помогают провести селекцию страхового портфеля и сформировать индивидуальные страховые тарифы для клиентов. Автопроизводителям и автопаркам – внедрить инновационные подходы в бизнесе.

Авторынок-2020: предварительные итоги, прогнозы и надежды

Аналитическое агентство «Автостат» на одной из онлайн-конференций подвело предварительные итоги автомобильного года в России как для первичного, так и для вторичного рынка, а также спрогнозировало развитие ситуации на год 2021-й. Внимательно изучаем предоставленную статистику.

Предугадать то, что случилось в 2020 году, не мог никто и никогда. Вообще представить, что в современном мире возможна почти полная остановка деятельности человечества в результате эпидемии, последствия которой уже сравниваются с мировой войной, было невозможно. Так или иначе, природа в очередной раз щелкнула зазнавшееся человечество по носу, показав, что даже самые современные технологии не в силах противостоять банальному вирусу, который уже год почти беспрепятственно гуляет по планете.

Само собой, резкое изменение уклада жизни перевернуло с ног на голову и бизнес-процессы, к которым, конечно же, относится и автопром. Остановка производств, разрыв логистических цепочек, закрытие на карантин дилерских центров привели весной 2020-го к обвалу продаж новых автомобилей, росту цен, дефициту и сумбурному восстановлению деятельности во второй половине года. На все это эксперты и участники отрасли смотрели с широко открытыми глазами, толком не понимая, что будет завтра. Сейчас же, наконец-то, какие-то детали начинают проясняться.

Общие данные

Итак, автомобильный рынок России после пандемийного закрытия весной и обвала почти на 80% к концу года стал выправляться за счет отложенного спроса, а также не потраченных людьми на летний отдых денег. Удивительно, но главным тормозящим восстановление фактором стали автозаводы: во-первых, на определенное время были нарушены логистические цепочки поставок как самих автомобилей, так и комплектующих; во-вторых, производства подстраховались и, что называется, с запасом пересмотрели планы выпуска, испугавшись затоваривания складов из-за отсутствующего спроса. Как оказалось, последний шаг был избыточным: как только сняли ограничения, покупатели, наученные горьким опытом, ринулись в автосалоны, в том числе и для того, чтобы «сбросить» наличные деньги.

В итоге для компенсации всех потерь из-за пандемии российскому авторынку не хватило чуть-чуть: на конец года ожидается падение порядка 10% от результата 2019-го. Это около 1,5 млн проданных за год автомобилей.

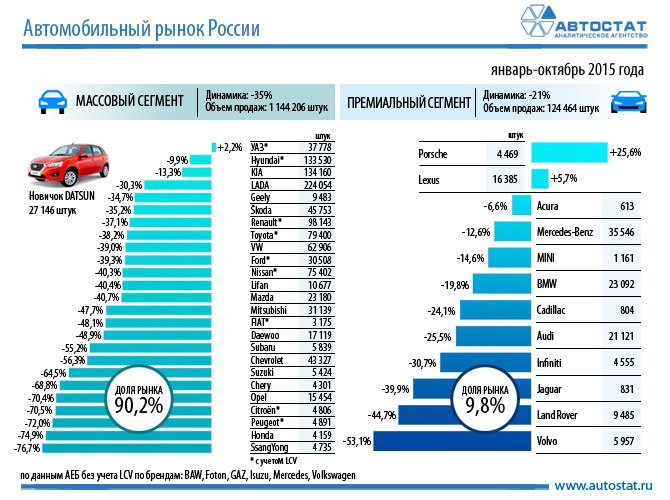

Что касается структуры, то ее можно признать сформировавшейся: львиную долю российских продаж новых автомобилей уже долгое время удерживают 10 наиболее локализованных на территории РФ марок: помимо традиционного лидера Lada это (в порядке убывания) Kia, Hyundai, Renault, Volkswagen, Skoda, Toyota, Nissan, Mitsubishi и Mazda. Все остальные, не считая брендов, специализирующихся на легком коммерческом транспорте, делят остатки легкового сегмента.

Премиум-сегмент

Отдельной группой идет премиум-класс, который также ощутимо просел, что обычно ему не свойственно. Однако если традиционные лидеры удержали падение в пределах общего фона рынка, то менее значимые игроки потеряли от 30 до 50% продаж.

За верхнюю строчку, как обычно, бьются Mercedes-Benz и BMW. Причем в этом году баварцы таки опережают коллег из «трехлучевой звезды», да так, что даже имеют шансы закрыть год в плюсе. С двукратным отрывом за немцами следуют японцы из Lexus, которые прочно удерживают третью позицию. За ними идет компания Audi, почти полностью обновившая модельный ряд.

А вот оставшиеся премиальные марки присутствуют главным образом для разнообразия. Все вместе Volvo, Land Rover, Porsche, Mini, Infiniti, Jeep, Cadillac, Genesis и Jaguar продают на треть меньше, чем занимающий вторую строчку продаж Mercedes-Benz. Особенно обидно за британцев: Land Rover теряет в 2020 году почти 30%, а идущий последним Jaguar — почти 50%. К началу декабря «кошачьим» удалось реализовать всего 860 автомобилей.

Структура по классам

С одной стороны, прогнозируемо, с другой — не без сюрпризов обстоят дела со структурой рынка. Медленно, но верно класс SUV, то есть кроссоверов и вседорожников, отбирает себе половину всех российских продаж. В лидерах тут, можно сказать, идеально сбалансированный по всем параметрам (в основном по цене) автомобиль Hyundai Creta.

Однако установленная в 2020 году доля в 48,3% все-таки немного лукавая, поскольку некоторые марки, следуя трендам, давно добавляют в модельную гамму все, что хоть как-то напоминает кроссовер. Модификации Cross, Stepway или X-Line обычных гражданских легковушек, а также высокие хэтчбеки типа Kia Soul тоже идут зачетом в кроссоверы. Результат такой не совсем объективной ситуации — значительная доля переднеприводных модификаций: до 60% проданных SUV числятся моноприводными, что дает повод производителям делать неправильные выводы относительно предпочтений россиян и вывода на рынок новых моделей.

Еще 37,3% рынка уходят в сегмент B/B+ — это не что иное, как класс бюджетников, безоговорочными лидерами которого является Lada Granta и Vesta. Сюда же входят «Солярисы», «Рио» и прочие «Поло» с «Рапидами». Главное изменение среди иномарок заключается в том, что по размеру и особенно уровню оснащения они уже обогнали машины класса C десятилетней давности, да и бюджетниками их называть уже не приходится: Solaris за миллион и Skoda Rapid за 1,2 млн давно стали нормой.

На третьем месте, хоть и с огромным отрывом, в 2020 году оказывается возродившийся класс D. Если до недавнего момента он практически целиком был посвящен одной Toyota Camry, то с этого года на рынок дерзко ворвалась модель Kia K5, которая пришла на смену востребованной Optima. Собственно, и родня по концерну в лице Hyundai Sonata тоже чувствует себя неплохо. Ну а оставшийся C-класс делят между собой сильно подорожавшая Skoda Octavia и целая россыпь модификаций Kia Ceed. Все остальные классовые и кузовные сегменты на рынке РФ выступают в качестве статистической погрешности.

Слом стереотипов

Главный сюрприз года — уверенный напор китайских брендов. Из семи массовых марок (не считая двух премиальных), показавших рост продаж в 2020 году, пять — китайские компании. Да, безусловно, одним из важнейших факторов их успеха является низкая база. Однако, во-первых, она уже не такая и низкая. Во-вторых, в отличие от всех предыдущих периодов, в этом году динамика роста продаж автомобилей из Поднебесной носит систематический и долгосрочный характер.

Передовиками отрасли показали себя Haval и Geely, продавшие к декабрю 2020-го почти 15 и 14 тыс. автомобилей соответственно. Оба отметились постройкой заводов на территории России и Белоруссии и представлением востребованных моделей, что дает обоим повод для основательного закрепления на российском рынке.

Еще один успешный бренд — Changan, удачно перезапустивший проект присутствия на российском рынке и показавший рекордный рост: плюс 226%. Закрепляют тенденцию также бренды FAW и Chery, причем последний все больше уступает новичкам долю рынка. Haval и Geely отодвинули «земляка» уже на третью позицию, и есть вероятность, что в следующем году бронзовую награду может забрать Changan.

Вторичный рынок

Своеобразная ситуация сложилась на вторичном рынке, который в очередной раз показал куда лучшую устойчивость и востребованность. По результатам 2020 года, несмотря ни на какие пандемии и локдауны, спрос на «бэушки» может как минимум удержаться на уровне 2019 года, а как максимум — выйти в небольшой плюс. Особенность пандемийного года в том, что дефицит новых машин привел к резкому всплеску спроса на слегка подержанные автомобили, в результате чего россияне за лето вымели с площадок Trade-in все более-менее достойные варианты. Как следствие, заметно подскочили цены на появляющиеся достойный б/у экземпляры.

Правда, если говорить в общем, пока доля автомобилей старше 10 лет на вторичном авторынке преобладает. Данный факт, кстати, мешает развиваться легализованному бизнесу Trade-in, поскольку мало кто из официальных дилеров работает с «возрастными» автомобилями.

Так или иначе, выводы можно сделать следующие. Рынок новых автомобилей — это рынок спроса, где основную роль играет покупатель, выбирающий между своими предпочтениями и финансовыми возможностями. А вот вторичный авторынок — это рынок предложения, то есть продавца. На текущий момент оборачиваются практически все выставленные на продажу б/у автомобили. То есть что предложат, то и возьмут.

Прогнозы

Учитывая, что ситуацию в 2020 году не мог (или не смог) предугадать никто, даже игроки отрасли теперь не загадывают более чем на несколько месяцев, а некоторые официальные организации вообще отказались от составления прогнозов по российскому авторынку.